•Очередное народное IPO в ближайшее время готово состояться. АО «Air Astana» намерено привлечь 120 млн. долларов США для поддержки стратегии роста Компании.

•Акции будут предложены на трех площадках – KASE (Казахстанская фондовая биржа), AIX (Астанинская международная биржа), LSE (Лондонская фондовая биржа).

•Авиакомпания планирует реализовать доли обоих акционеров и дополнительно выпустить новые акции и GDR (глобальные депозитарные расписки, которые будут листинговаться на LSE). Одна GDR будет равна 4 акциям.

•В связи с глобальным предложением будет предоставлен опцион дополнительного предложения (over-allotment option) в размере не более 15% ГДР глобального предложения. То есть Компания имеет право выпустить дополнительно 15% акций от первоначального объема размещения.

•Наш прогнозный диапазон стоимости акции Компании $2,61 – $3,13 долл США, таким образом потенциал роста в течении года равен примерно 22,5%.

О КОМПАНИИ

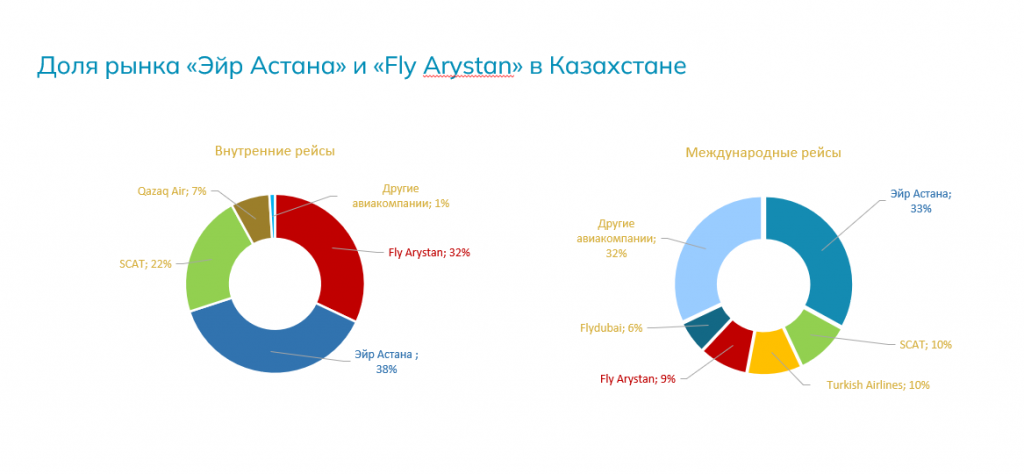

•Авиакомпания АО «Эйр Астана» была создана в 2001 году и входит в топ 50 лучших авиакомпаний в мире по версии Skytrax. 51% доли компании принадлежит АО «ФНБ «Самрук Казына», то есть Правительству РК и 49% BAE Systems Kazakhstan Ltd, которая является дочерней организацией BAE Systems PLC – британская компания. Авиапарк Компании состоит из 49 самолетов западного производства, средний эксплуатационный возраст которых составляет 5,2 года. Маршрутная сеть включает более 40 внутренних и международных рейсов. Высококвалифицированный персонал Компании, которая предоставляет более 6 000 рабочих мест, состоит как из преимущественно местных, так и опытных иностранных сотрудников. С осени 2005 года авиакомпанию возглавляет Питер Фостер, руководитель в области авиационного бизнеса со стажем более 30 лет. В мае 2019 года был успешно запущен первый отечественный лоукостер «FlyArystan».

•Несмотря на приостановку полетов в Россию и Украину, 2022 год стал самым успешным для Компании. Пассажиропоток увеличился на 11% по сравнению с показателем в 2021 году.

•Увеличение количества пассажиров и коэффициент загрузки крайне важны для Компании с точки зрения долгосрочного успеха, окупаемости, увеличения доходов.

•В 2022 году пассажирооборот Группы на внутренних и международных маршрутах увеличился на 44% по сравнению с допандемийными показателями 2019 года.

•В 2022 году Группа перевезла около 7,4 млн пассажиров, что на 11% больше в сравнении с предыдущим годом (6,6 млн пассажиров в 2021 году).

•В 2022 году парк воздушных судов увеличился до 43 самолетов, средний возраст которых составляет 5 лет.

Основные нефинансовые показатели

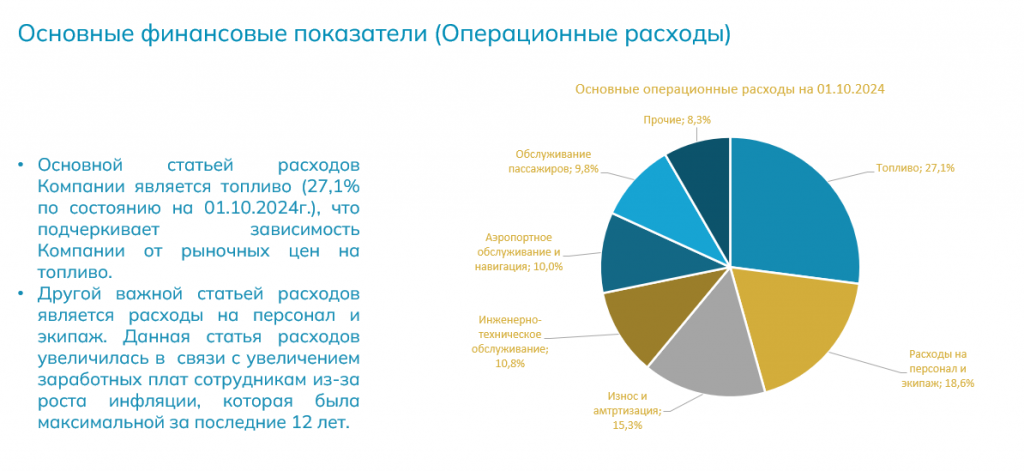

•Цены и доступность авиатоплива зависят от колебаний рынка, местных и глобальных мощностей по переработке, периодов избытка и дефицита на рынке, а также метеорологических, экономических и политических факторов и событий, происходящих по всему миру, которые не поддаются контролю и которые Группа не может с точностью предсказать. Поскольку расходы на авиатопливо являются существенной статьей затрат Группы «Эйр Астана», волатильность цен на топливо оказывает прямое и существенное влияние на общую прибыльность авиакомпаний. Затраты на топливо составили 26%, 21% и 19% от общих операционных расходов Группы по состоянию на 31 декабря 2022, 2021 и 2020 годов соответственно. В 2022 году Группа использовала примерно 319 930 тонн авиатоплива, и эти объемы неизбежно продолжат увеличиваться по мере увеличения количества рейсов.

•В течение последних трех лет Группа продолжала пополнять свой парк воздушных судов более топливо-эффективными типами самолетов, включив в его состав модели Airbus A320neo, Airbus A321neo и Airbus A321LR. Компания активно управляет расходами на топливо, закупая его напрямую у местных нефтеперерабатывающих предприятий и выявляя альтернативных поставщиков для внутренних и зарубежных поставок. Программы подготовки пилотов включают обучение навыкам более эффективного и экономичного использования топлива. Группа закупает авиатопливо как у местных, так и у международных поставщиков, при этом доля местных закупок составляет около 74% от всего объема.

Планы Компании

•Компания ожидает, что общий объем авиаперевозок в Казахстане увеличится примерно с 7,5 миллионов пассажиров в 2022 году до 12,1 миллиона пассажиров в 2027 году, при этом совокупный среднегодовой темп роста составит 13% в течение пятилетнего периода (источник: прогноз пассажиропотока Казахстана на 2023–2027 годы от 25 сентября 2023 года, подготовленный Международной ассоциацией воздушного транспорта (IAAT)).

•Компания намерена превратить «Эйр Астана» в авиакомпанию с полным спектром услуг, которая улучшит доступ между Центральной Азией и Кавказом и крупными авиационными рынками, такими как Китай, Индия, Ближний Восток и Европа, преимущественно с использованием парка узкофюзеляжных воздушных судов. Использование парка узкофюзеляжных воздушных судов обеспечивает ценовое преимущество по сравнению с конкурентами, которые используют широкофюзеляжные воздушные суда для перевозки пассажиров по тем же направлениям.

•«Эйр Астана» намерена поддерживать рост за счет расширения парка самолетов, при этом ожидается, что общее количество самолетов увеличится с 49 в конце 2023 года до 80 в конце 2028 года. С добавлением новых узкофюзеляжных самолетов Компания нацелена на рост за счет добавления новых маршрутов и уплотнение существующих маршрутов. Например, Компания планирует увеличить количество еженедельных рейсов в Китай, чтобы удовлетворить ожидаемый спрос по мере восстановления пассажиропотока после COVID-19. Кроме того, пополнение парка самолетов Boeing 787 позволит «Эйр Астане» предлагать услуги премиум-класса на более длительных международных маршрутах, которые, по мнению Компании, могут быть сопоставимы с услугами лучших в своем классе глобальных сетевых перевозчиков.

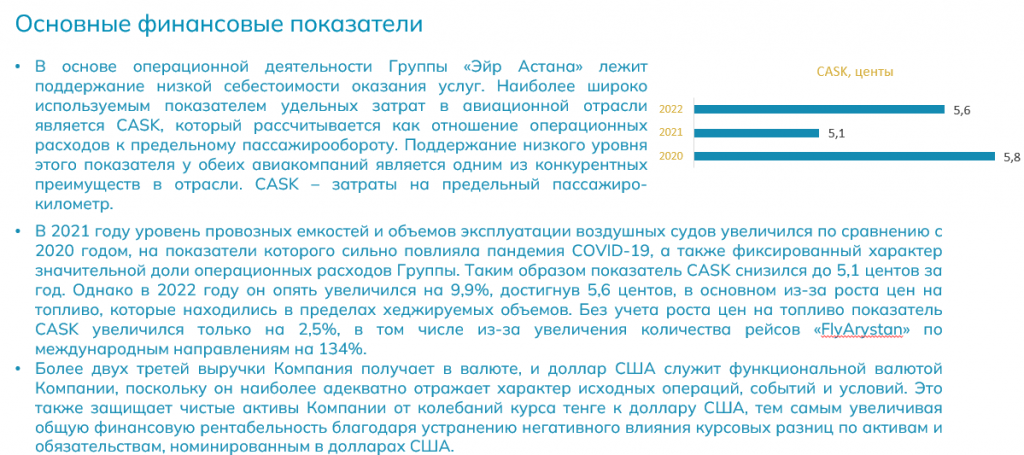

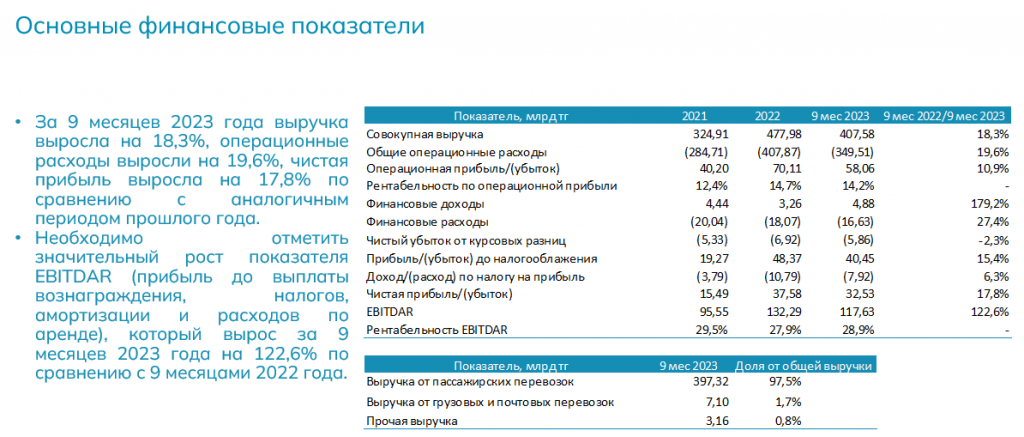

Основные финансовые показатели

•Цены на авиатопливо от зарубежных поставщиков подвержены колебаниям товарного рынка в мире, тогда как цены на авиационное топливо из Казахстана, зависят от результатов переговоров непосредственно с перерабатывающим предприятием. Если это коммерчески приемлемо, Компания производит хеджирование с целью страхования рисков изменения цен на авиационное топливо от иностранных поставщиков, используя колл опционы, которые обеспечивают ценовую защиту по сравнению с согласованной ценой исполнения контракта. Группа смогла захеджировать все международные операции в 2022 году.

•Расходы на персонал увеличились на 28,1% и достигли 148,9 млн долл. США. Рост был обусловлен набором новых сотрудников из-за увеличившегося пассажиропотока и повышением заработной платы для большинства сотрудников, чтобы компенсировать самый высокий уровень инфляции за 12 лет. Согласно Дивидендной политике, Компания направляет на выплату дивидендов 30% чистой прибыли, определяемой на основе финансовой отчетности, составленной в соответствии с МСФО, за исключением случаев принятия акционерами иного решения. За период с 2019 по 2022 год Компания не начисляла и не выплачивала дивиденды. Предыдущая выплата дивидендов была осуществлена в 2018 году в размере 30% от чистой прибыли за 2017 год, что составило 626 долл. США на одну акцию. 31 марта 2023 года Годовое Общее Собрание Акционеров утвердило размер дивидендов за 2022 год в размере 7 516 млн тенге или 20% от чистого дохода Группы за 2022 год.

Страхование

«Эйр Астана» покрывает авиационные риски через пользующихся международным авторитетом брокеров на ведущих международных рынках страхования. Компания страхует свои авиационные риски посредством оформления следующих основных типов договоров страхования:

•Страхование воздушного судна (каско) – повреждение воздушного судна или его частей, полная гибель или пропажа без вести воздушного судна; страхование гражданско-правовой ответственности авиакомпании перед третьими лицами;

•Страхование воздушного судна – ремонт повреждений (с установлением франшизы);

•Страхование воздушного судна – повреждение воздушного судна или его частей в результате войны, терроризма, забастовок и т. п;

•Расширенное страхование воздушного судна и гражданско-правовой ответственности авиакомпании – война, теракты, забастовки, угон и т. п.

Основные риски

•Геополитическая ситуация. Военный конфликт между Россией и Украиной вызвал рост цен на сырьевые товары, сбой в глобальных поставках из-за анти российских санкций и отсутствие полетов в регионе в Россию и Украину. Компания потеряла 11% полетов. Решением данной проблемы было открытие новых маршрутов. В случае возникновения военных конфликтов в других регионах, Компания может столкнуться с теми же проблемами.

•Дальнейшее распространение коронавируса. Учитывая активное глобальное проведение вакцинации, а также полученный опыт борьбы с распространением, может позволить избежать деструктивных решений для бизнеса.

•Повышение стоимости топлива. Компания заявляет что тщательно контролирует расходы на топливо и обновляет парк топливо — эффективными видами самолетов. В 2022 году цены на нефть выросли, потому что глобальный спрос превысил предложение. Как следствие, риск повышения стоимости авиационного топлива сейчас является критическим для Компании. Из-за санкций в отношении России Компания приостановила действие долгосрочных контрактов с производителями авиационного топлива из РФ.

•Кредитный риск. Компания подвержена кредитному риску со стороны контрагентов. Невыполнение денежных обязательств банками-контрагентами может негативно повлиять на финансовые показатели и стабильность Компании. В 2022 году уровень риска сохранился на прежнем уровне на основании результатов количественной оценки риска: средневзвешенная вероятность дефолта для кредитных контрагентов была оценена ниже 5%.

Допущения и прогнозная стоимость

•В 2020 году Компания была вынуждена отменить рейсы в связи с введением карантина в рамках борьбы с распространением коронавируса. Данная мера разумеется негативно сказалась на финансовых показателях Компании. В 2020 году был зафиксирован убыток. В своих прогнозных расчетах мы исключили показатели 2020 года, так как распространение коронавируса это «черный лебедь», то есть событие которое является редким и трудно прогнозируемым.

•10 ноября 2023 года вступил в силу безвизовый режим Казахстана с Китаем, который дает право находиться в Китае на срок до 30 дней. На наш взгляд данная мера позволит Компании увеличить пассажиропоток в Китай и соответственно увеличить объем выручки.

•Совокупный среднегодовой темп рост выручки (CAGR) за 5-летний период составил 13,37%. На этом основании Мы предполагаем рост выручки 13% ежегодно в последующие прогнозируемые периоды.

•В данном анализе указаны данные взятые с финансовых отчетов Компании и с интегрированного отчета за 2022 год.

•Для оценки прогнозной справедливой стоимсти Компании Мы применили метод дисконтированных потоков (DCF) с учетом диведендных выплат и денежные потоки акционерам (FCFE).

•Наш диапазон прогнозной стоимости составил 942,9 млн долл – 1 094 млн. Долларов США.