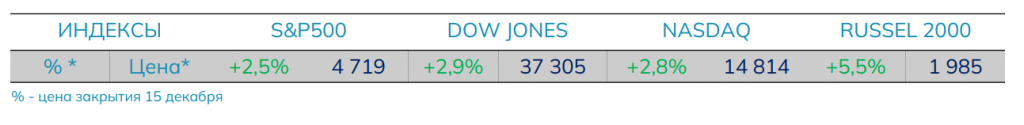

Рынки значительно выросли после объявления Федеральной резервной системы о планируемых

снижениях процентных ставок в 2024 году. Это повысило доверие инвесторов, что положительно сказалось на рынке. Индекс S&P 500 обновил исторический максимум. На рынке преобладает довольно оптимистичное настроение, в значительной степени поддерживаемом политикой Федеральной резервной системы и позитивными экономическими показателями. Индекс S&P500 +2,5% за неделю, +22,9% с начала года, Nasdaq +2,8% за неделю, +41,5% с начала года, Dow Jones +2,9% за неделю, +12,5% с начала года. Доходность 10-летних трежерис резко снизилась и составила 3,91%. На рост доходности повлияло решение о сохранении ключевой ставки на текущем уровне 5,25-5,50%. Тем временем уровень инфляции в США составил 3,1%. На заседании ЕЦБ, ключевая ставка была сохранена на том же уровне – 4,5%. Снижен прогнозный уровень инфляции на 2024 год, что вероятно приведет к снижению процентной ставки. Поэтому европейские рынки, скорее все также как и американские в ближайшее время продемонстрируют рост.

Европейские рынки на прошлой неделе также вырос, но рост был более скромен по сравнению с американским рынком. Индекс Stoxx EUR 600 +0,9% за неделю, +12,2% с начала года, британский FTSE 100 +0,3% за неделю, +1,7% с начала года, немецкий DAX+0,0% за неделю, +20,1% с начала года, французский САС 40 +0,9% за неделю, +17,3% с начала года. Предварительная оценка индекса менеджеров по закупкам (PMI), основанная на совокупном объеме производства обрабатывающей промышленности и сектора услуг, упала до 47.0 с 47.6 в ноябре, что является двухмесячным минимумом и седьмой месяц подряд ниже 50, уровня, который указывает на спад. Доходность гособлигаций стран Европы упала, по той же причине, что и гособлигации США – «голубиный» настрой центральных банков и опубликованным статистическим данным. На заседании ЕЦБ, ключевая ставка была сохранена на том же уровне – 4,5%. Снижен прогнозный уровень инфляции на 2024 год, что вероятно приведет к снижению процентной ставки. Поэтому европейские рынки, скорее все также как и американские в ближайшее время продемонстрируют рост.

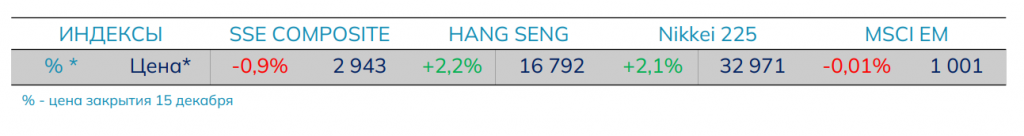

Японский Nikkei 225 вырос на +2,1% за неделю и вырос на +26,4% с начала года. Китайский Shanqai Composite за неделю упал на -0,9% и снизился с начала года на -4,7%. Гонконгский Hang Seng вырос на +2,8% за неделю и упал на -15,1% с начала года. Южнокорейский KOSPI вырос за неделю на +1,8% и вырос с начала года на 14,6%. Индекс развивающихся стран вырос на +2,7% и вырос на +4,7% в этом году. Новости с Европы и США об ослаблении денежно-кредитной политики, подтолкнули японские рынки вверх. Доходность 10-летних государственных облигаций Японии снизилась до 0,7%. Китайский рынок напротив, упал. Из-за дефляционного давления, которое имеет негативный эффект на экономику Поднебесной. Дефляция вызывает беспокойство в Китае, поскольку экономисты опасаются, что она может спровоцировать спад экономической активности. Индекс потребительских цен в Китае упал на 0.5% в ноябре по сравнению с аналогичным периодом предыдущего года. Японский рынок скорее всего продолжит рост в ближайшее время на позитивном фоне с запада и благодаря укрепляющейся йене. Китайский рынок неоднозначен. Вероятно волатильность будет высокой.

РЫНОК НЕФТИ.

Цена на нефть сорта Брент, за отчетную неделю выросла на +0,9%, с начала года упала на -10,9%. Намеки ФРС на дальнейшее снижение ключевой ставки оказали поддержку нефтяным котировкам. Также, цена на «черное золото» за неделю выросла в цене в связи с ожиданием роста спроса. ЗОЛОТО. Стоимость золота за неделю выросла на +0,7%, с начала года цена выросла на +10,7%. На стоимость золота также, повлияла более мягкая риторика ФРС в отношении ключевой ставки. КРИПТОВАЛЮТА. Биткоин упал за неделю на -5,2%, с начала года криптовалюта выросла на +154,8%. С начала года, Биткоин наряду с другими рискованными активами продемонстрировал резкий рост. Причина роста в смягчении денежно-кредитной политики центральными банками.