Акции развитых рынков значительно выросли в октябре, в то время как акции развивающихся рынков упали. Китайские фондовые индексы были слабыми, поскольку съезд Коммунистической партии дал понять, что политика борьбы с Covid не ослабевает, и укрепил авторитет президента Си Цзиньпина. В Великобритании доходность облигаций упала, поскольку рынки позитивно восприняли новость о назначении Риши Сунака премьер-министром.

США

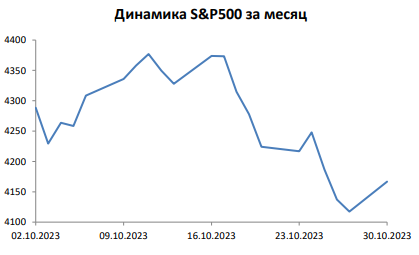

Фондовые индексы США немного восстановили позиции в октябре после

нескольких недель снижения. Рост произошел, несмотря на то что Федеральная резервная система (ФРС) подтвердила, что для сдерживания повышенной инфляции по — прежнему необходима более жесткая денежно-кредитная политика.

Экономические данные также были неоднозначными. Промышленные данные, похоже, продолжат слабеть в начале четвертого квартала, а сводный индекс менеджеров по закупкам (PMI) упал с 49,5 до 47,3 в октябре (для опросов PMI значение ниже 50 указывает на экономический спад). Протокол сентябрьского заседания ФРС был опубликован 12 октября. Это указывало на то, что официальные лица центрального банка согласны с тем, что ужесточение политики должно оставаться приоритетом до тех пор, пока инфляция остается неприемлемо высокой. В частности, центральный банк дал понять, что риск слишком сильного ужесточения намного перевешивает риск принятия слишком незначительных мер. Председатель ФРС Джером Пауэлл ранее признал, что экономические трудности будут необходимы для адекватного подавления инфляции. Инвесторы, возможно, были сосредоточены на публикации доходов корпоративного сектора, который на сегодня демонстрирует, что около трех четвертей компаний показали результаты лучше, чем ожидалось. Все секторы выросли, хотя разброс был высоким. Акции энергетических компаний в целом укрепились после публикации особенно высоких показателей по доходам.

Некоторые ритейлеры были заметно слабее, и инвесторы ожидали давления на потребительские расходы.

Еврозона

Акции еврозоны выросли в октябре. Выиграли все секторы, в первую очередь энергетика и промышленность. Самыми слабыми секторами были потребительские товары первой необходимости и дискреционные услуги потребителей. Основная часть сезона корпоративных доходов в третьем квартале пришлась на этот квартал, при этом доходы в целом демонстрировали устойчивость. Европейский центральный банк повысил процентные ставки еще на 75 базисных пунктов и признал, что экономика еврозоны, возможно, движется к рецессии. Рынки восприняли это заявление как знак того, что темпы повышения ставок вскоре могут замедлиться, что поддержало интерес к акциям. Предварительные данные показали, что экономика еврозоны продолжила расти в третьем квартале, увеличившись на 0,2% по сравнению с предыдущим кварталом после роста на 0,8% во втором квартале. Инфляция достигла нового рекордного уровня в 10,7% в годовом исчислении в октябре, причем наибольший вклад в рост внесли энергоносители. В октябре Европейская комиссия предложила новое регулирование для ограничения цен на энергоносители и введения таких мер, как совместные закупки газа. Опасения по поводу нехватки газа ослабли, поскольку хранилища были близки к заполнению после увеличения импорта и снижения спроса на фоне мягкой погоды и мер по энергосбережению.

Великобритания

Британские рынки положительно отреагировали на назначение Риши Сунака лидером Консервативной партии и, как следствие, на то, что он стал новым премьер-министром страны. Его репутация консерватора в финансовом отношении и предыдущий опыт работы на посту канцлера помогли стабилизировать доходность облигаций и, в свою очередь, ожидания по процентным ставкам. В результате ряд сегментов рынка, ориентированных на внутренний рынок, отыграли часть своих предыдущих потерь. Потребительские дискреционные секторы рынка показали лучшие результаты, включая застройщиков жилья, туристические компании и предприятия розничной торговли. В более широком смысле, в экономически чувствительных секторах наблюдалось оживление, при этом промышленность была еще одним наиболее результативным сектором. Энергетические компании показали хорошие результаты в соответствии с возобновившимся ростом цен на нефть. Именно благодаря этим тенденциям британские компании среднего размера показали лучшие результаты, несмотря на некоторые неоднозначные торговые данные из этой области рынка. Аналогичным образом, результаты деятельности крупных британских компаний за третий квартал (которые в целом соответствовали ожиданиям) также не повлияли на их результаты. Их низкие показатели были обусловлены другими факторами, включая ослабление доллара США и евро по отношению к фунту стерлингов в октябре. Макроэкономические данные Великобритании ухудшились, и Управление национальной статистики подтвердило, что экономика неожиданно сократилась на 0,3% в августе. Между тем, опросы деловых кругов показали, что эта слабость сохранялась и осенью. Индексы менеджеров по закупкам, отслеживающие уровень активности, указывают на сокращение экономики в

сентябре и октябре, усиливая опасения по поводу неминуемой рецессии.

Япония

Японский фондовый рынок немного восстановил позиции в октябре, завершив месяц ростом на 5,1%. Иена продолжала слабеть по отношению к доллару США, особенно в первой половине месяца. Мировые инвесторы в целом ожидали замедления темпов повышения процентных ставок в США, что поддержало фондовый рынок Японии в октябре, хотя наблюдалась некоторая волатильность, вызванная более высокой, чем ожидалось, инфляцией в США. Данные, опубликованные в октябре, также показали, что общая инфляция в Японии осталась на уровне 3,0%, в то время как базовая ставка, без учета энергоносителей и свежих продуктов питания, выросла до 1,8%. Хотя эти цифры приближаются к целевым уровням Банка Японии, губернатор Курода по- прежнему оптимистично оценивает устойчивость показателей инфляции в 2023 году, ссылаясь, в частности, на отрицательный разрыв в объеме производства. В результате заседание Банка Японии по вопросам политики в конце октября подтвердило отсутствие изменений в политике в обозримом будущем. Ряд текущих правительственных инициатив, включая энергетические субсидии, направленные на ограничение роста стоимости жизни, фактически противоречат мягкой денежно-кредитной политике Банка Японии.

Азия

Фондовые индексы Азии за исключением Японии в октябре в основном снизились, чему способствовали резкое снижение рынков в Китае и Гонконге. Это последовало за подтверждением того, что премьер-министр Китая Си Цзиньпин останется на посту лидера на исторический третий пятилетний срок. Рынки упали из-за опасений, что Си Цзиньпин может продолжить политику, направленную на снижение подверженности Китая иностранным интересам и влиянию за счет экономического роста, с потенциально негативными последствиями для частных компаний. Новости о том, что Китай в ближайшее время не будет ослаблять свою политику по борьбе с Covid, также ослабили настроения инвесторов. Число технологических компаний в Китае и Гонконге резко сократилось. Новое Политбюро Китая, основной круг власти в правящей Коммунистической партии Китая, теперь состоит из сторонников Си Цзиньпина. Это делает маловероятным, что кто-либо станет оспаривать решения Си Цзиньпина в области экономической политики. Рынки в Тайване также снизились в течение месяца из-за сохраняющейся геополитической напряженности в отношениях с Китаем. Филиппины были наиболее динамичным индексным рынком в октябре. Цены на акции в Южной Корее также достигли уверенного роста, при этом акции восстановились в течение месяца после снижения в начале года. Малайзия, Таиланд и Индия также завершили месяц на положительной территории.

Развивающиеся рынки

Акции развивающихся рынков (EM) не участвовали в ралли, наблюдавшемся на фондовых рынках развитых стран в октябре. Индекс MSCI EM упал, при этом Китай с большим отрывом оказался самым слабым рынком индексов. 20-й партийный съезд, за которым внимательно следили, укрепил авторитет президента Си Цзиньпина и не смог сигнализировать о каком-либо краткосрочном ослаблении политики борьбы с Covid. Новый экспортный контроль США в полупроводниковой промышленности, который ограничит доступ китайских компаний к передовым чипам, также повлиял на настроения. Индонезия и Таиланд выросли. Индия также показала лучшие результаты, несмотря на разочаровывающие макроэкономические данные – промышленное производство упало, в то

время как инфляция продолжала расти – и более высокие цены на нефть (Индия является чистым импортером нефти).

Малайзия и Южная Африка показали лучшие результаты, чем индекс развивающихся рынков в целом. В Южной Африке Заявление о среднесрочной бюджетной политике продемонстрировало благоприятные условия торговли на 2022/2023 финансовый год в результате повышения цен на сырьевые товары, в то время как признаки прогресса в борьбе с коррупцией также улучшили настроения. Рынки стран-экспортеров нефти, таких как Саудовская Аравия, ОАЭ и Кувейт, завершили торги с опережением индекса, поскольку цены на нефть выросли на фоне сокращения добычи ОПЕК+. Бразилия показала лучшие результаты, поскольку валюта укрепилась, а волатильность, связанная с выборами, закончилась победой бывшего президента Лулы на третий срок. Корея и Мексика также превзошли этот индекс, причем последний вырос за счет укрепления валютных курсов. Несмотря на плохие показатели в последние месяцы, Венгрия и Польша в октябре выросли на двузначные цифры в долларовом выражении, чему способствовало укрепление валют. Турция

была самым динамичным индексным рынком за месяц. Несмотря на то, что инфляция индекса потребительских цен (ИПЦ) достигла 83,5% в годовом исчислении в сентябре, центральный банк вновь снизил ставки, на этот раз до 9,5% на своем октябрьском заседании

Глобальные рынки Monthly Performance

Это был лучший месяц для мировых рынков облигаций, причем Великобритания продемонстрировала заметный рост. Казначейские облигации США показали худшие результаты на других основных рынках, поскольку данные по рынку труда оказались лучше, чем ожидалось, а неожиданный рост инфляции

вновь усилил «ястребиную» реакцию Федеральной резервной системы США. Доходность 10-летних облигаций США выросла с 3,83% до 4,05%, а двухлетних — с 4,28% до 4,49% (рост доходности означает падение цен на облигации). В Великобритании политические события продолжали доминировать с приходом к власти еще одного нового премьер-министра (Риши Сунак) и финансовым разворотом, принесшим некоторую стабильность рынку, поскольку Банк Англии (BoE) завершил свою программу покупки золота. Доходность 10-летних облигаций Великобритании снизилась с 4,15% до 3,51%, а 2-летних с 3,92% до 3,27%. В других странах несмотря на то, что Европейский центральный банк повысил ставки на ожидаемые 0,75%, сообщение было истолковано как «голубиное», отметив растущую обеспокоенность

перспективами роста региона. Доходность основных европейских облигаций практически не изменилась за месяц. Данные о деловой активности были слабыми по всему региону, при этом индекс деловой активности в обрабатывающей промышленности, в частности, сильно сократился.

Индекс потребительских цен еврозоны достиг нового рекордного уровня в 10,7% в годовом исчислении в октябре, в то время как инфляция в Германии достигла 10,4%, в основном за счет роста цен на энергоносители. Доходность 10-летних облигаций Германии выросла с 2,11% до 2,14%. Хотя доходность государственных облигаций США и Европы была незначительно выше в течение месяца, кредитные спреды сократились, и поэтому доходность кредитов в значительной степени превзошла доходность государственных облигаций. Кредитный рынок Великобритании продемонстрировал явный рост, обусловленный внутренней политикой, которая восстановила некоторое спокойствие на рынках. Высокая доходность в США также показала хорошие результаты, как и европейский инвестиционный класс и высокая доходность. С другой стороны, доходность по развивающимся рынкам и кредитам инвестиционного уровня в США была отрицательной. (Облигации инвестиционного класса — это облигации самого высокого качества, определенные кредитным рейтинговым агентством;

высокодоходные облигации являются более спекулятивными, с кредитным рейтингом ниже инвестиционного уровня.) Рост доллара США замедлился в этом месяце. По отношению к другим валютам из G-10, доллар укрепился только по отношению к безрисковым валютам, таким как швейцарский франк и

японская иена.

Товарные активы Индекс S&P GSCI зафиксировал положительную динамику в октябре, при этом более высокие цены на энергоносители компенсировали снижение цен на сельское хозяйство и драгоценные металлы. Энергетика была наиболее эффективным компонентом индекса, при этом резкое повышение цен на мазут для отопления, газойль и неэтилированный бензин компенсировало падение цен на природный газ. В сельском хозяйстве цены на хлопок и кофе резко снизились, в то время как на сахар, соевые бобы и кукурузу наблюдался умеренный рост цен. Что касается драгоценных металлов, то серебро получило небольшой прирост в цене, в то время как цена на золото была незначительно ниже. В секторе промышленных металлов более высокие цены на алюминий, свинец и никель помогли компенсировать снижение цен на цинк и медь