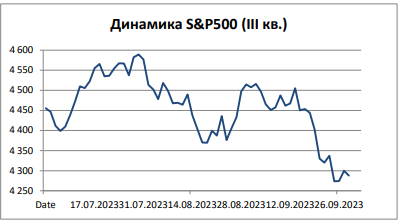

В сентябре индекс S&P500 снизился на 4,87%, в результате чего его доходность с начала года составила 11,68%. Индекс Dow Jones Industrial Average снизился на 3,50% за месяц и вырос на 1,09% с начала года. Индекс S&PMidCap 400 показал -5,42% за месяц, в результате чего его доходность с начала года составила 2,95%. Индекс S&P SmallCap 600 в сентябре снизился на 6,16%, а доходность с начала года составила 0,54%. После значительного роста акций в первой половине 2023 года мировые фондовые индексы показали отрицательную доходность в третьем квартале. Государственные облигации США также снизились в течение квартала. Сырьевые товары заметно подорожали, а энергоносители подорожали на фоне сокращения добычи нефти в Саудовской Аравии и России.

США

Фондовые индексы США в основном снизились в третьем квартале. Инвесторы вступили в квартал с оптимизмом в отношении того, что Федеральная резервная система (ФРС) была сосредоточена на улучшении состояния экономики и что эра ужесточения политики ставок скоро закончится. Однако этот энтузиазм угас в августе и

сентябре, поскольку перспектива длительного периода более высоких ставок исчезла. Это последовало за пересмотренным “точечным графиком” ФРС (точечный график — это диаграмма, показывающая прогноз каждой политики ФРС по процентным ставкам).

В целом рынок труда США остается очень сильным. По данным Бюро трудовой статистики, уровень безработицы вырос на 0,3 процентного пункта до 3,8% в августе. Число безработных увеличилось на 514 000 человек и составило 6,4 миллиона. Сводный индекс менеджеров по закупкам в США (PMI) незначительно снизился до 50,1 в сентябре по сравнению с 50,2 в августе, подчеркивая некоторое ослабление экономики США. Индексы PMI основаны на данных опросов компаний в производственном секторе и секторе услуг. Значение ниже 50 указывает на сокращение, в то время как значение выше 50 сигнализирует о расширении. Инфляция, хотя и ускорилась в августе, сохраняет тенденцию к снижению. Комментарии представителей ФРС предполагают, что дальнейшее повышение ставки произойдет до конца года, в то время как точечный график сейчас иллюстрирует более высокую среднюю ставку на 2024 год (5,1% против 4,6%).

Запасы энергоносителей были относительно устойчивыми в течение квартала, и это один из секторов, который продемонстрировал положительную динамику в квартале. Большинство из так называемой “Великолепной семерки” — Apple, Microsoft, Alphabet, Amazon, Tesla, Nvidia и Meta — снизились, что оказало давление на рынок в целом. Сектор информационных технологий в целом был одним из самых слабых секторов за квартал, по сравнению с секторами недвижимости и

коммунальных услуг.

Еврозона

Акции еврозоны упали в третьем квартале на фоне опасений по поводу негативного влияния повышения процентных ставок на экономический рост. Однако данные, опубликованные в самом конце периода, показали, что инфляция в еврозоне замедлилась до двухлетнего минимума в 4,3% в годовом исчислении по сентябрь, по сравнению с 5,2% в августе. Это потенциально может проложить путь Европейскому центральному банку к прекращению повышения процентных

ставок.

Одно из самых резких сокращений произошло в секторе дискреционных прав потребителей на фоне опасений по поводу побочных эффектов повышения процентных ставок на располагаемый доход потребителей. Сектор информационных технологий также находился под давлением. Хотя в этом году было много энтузиазма по поводу долгосрочного потенциала искусственного интеллекта, краткосрочные опасения по поводу потребительских расходов также влияют на спрос на чипы.

Энергетический сектор стал заметным исключением из этого спада, увеличив прибыль на фоне повышения цен на нефть, поскольку некоторые страны-экспортеры нефти сократили добычу.

Другие секторы, показавшие лучшие результаты, включали финансовую сферу, где квартальные результаты банков продолжали демонстрировать преимущества роста ставок. Недвижимость также показала положительную доходность.

Данные PMI показали, что частный сектор еврозоны сокращался, хотя сводный показатель вырос до 47,1 в сентябре с 46,7 в августе. Европейский центральный банк дважды повышал процентные ставки за квартал.

Великобритания

Акции Великобритании выросли за квартал. Котируемые в Великобритании диверсифицированные группы по энергетике и основным материалам показали лучшие результаты, восстановившись после слабости за предыдущий трехмесячный период. Они выиграли от слабости фунта стерлингов по отношению к сильному доллару. Резкое восстановление цен на сырую нефть, в частности, оказало поддержку энергетическому сектору. Ряд сегментов рынка, ориентированных на внутренний рынок, также восстановился после плохих показателей во втором квартале. Это произошло на фоне признаков улучшения потребительского доверия в Великобритании и надежд на то, что базовые процентные ставки, возможно, достигли своего пика. В то же время рыночные процентные ставки были относительно стабильными, поскольку распродажа долгосрочных ценных бумаг несколько замедлилась, а долгосрочные

фиксированные ставки по ипотечным кредитам снизились. Эти события контрастировали с распродажами на рынке государственных облигаций, наблюдавшимися в течение квартала в других крупных развитых странах.

В результате этих нисходящих тенденций ряд сегментов потребительского рынка со средней капитализацией хорошо восстановился, в частности, домостроители. В то же время некоторые туристические и развлекательные компании, такие как группы пабов и транспортные операторы, показали лучшие результаты за квартал, между тем, в более широком плане, банки, ориентированные на внутренний рынок, и компании по недвижимости, работающие в

Великобритании, также продемонстрировали положительную динамику цен на акции.

В то время как активность по входящим слияниям и поглощениям в целом оставалась на низком уровне, среди небольших компаний было заключено довольно много сделок. Это послужило дополнительной поддержкой британским акциям малого и среднего бизнеса в течение рассматриваемого периода.

Япония

Японский фондовый рынок продемонстрировал устойчивость во время коррекции рынка в этом квартале. Эта коррекция была вызвана ростом процентных ставок и доходности облигаций в США и Японии. В Японии коррекция повлияла на крупные растущие акции, что привело к снижению индекса Nikkei 225 на 4,0%. Тем не менее, акции компаний с малой капитализацией были устойчивы и выросли в цене. В результате индекс общей доходности TOPIX показал умеренно положительную доходность в размере 2,5% за указанный период.

Квартальные результаты по прибыли, объявленные с конца июля по август, показали солидные цифры, а индекс пересмотра оценок прибыли остался в положительной зоне. Этому способствовало ослабление иены и высокий внутренний спрос. В конце июля Банк Японии (BOJ) внес коррективы в политику, которые одобрили постепенное повышение доходности японских государственных облигаций (JGB). Также высказывались предположения, что глава Банка Японии.

Уэда может объявить об отмене отрицательных процентных ставок к концу года или до следующих весенних переговоров по заработной плате. Инфляция оставалась стабильной, а продолжающаяся слабость иены еще больше поддерживала такие ожидания рынка.

В связи с ростом ставок в Японии и, возможно, еще большим ростом, чем в США, произошли заметные корректировки в котировках акций. Это особенно сказалось на росте запасов, в том числе в секторах, связанных с полупроводниками. Акции финансового сектора показали хорошие результаты. Энергетический и автомобильный секторы также внесли свой вклад в устойчивые показатели рынка.

Акции компаний со средней и малой капитализацией, ориентированные на внутренний рынок, демонстрировали хорошие результаты до августа. Однако политическая напряженность между Китаем и Японией в связи с выбросом сточных вод с АЭС «Фукусима» повлияла на ожидания китайского туристического спроса в сентябре.

Азия

Фондовые индексы Азии за исключением Японии снизились в третьем квартале. Большинство рынков в индексе MSCI Asia ex Japan завершили квартал на отрицательной территории, поскольку опасения по поводу китайской экономики и опасения по поводу глобального экономического роста ослабили настроения инвесторов. Гонконг, Тайвань и Южная Корея были самыми слабыми индексными рынками, в то время как Малайзия и Индия добились роста за квартал.

Китайские фондовые индексы испытали резкое снижение в августе, причем сектор недвижимости страны показал особенно плохие результаты, поскольку инвесторы сомневались, что Пекин предоставит достаточные стимулы, чтобы вернуть вторую по величине экономику мира в нужное русло. Несмотря на то, что официальный производственный индекс PMI Китая вырос в августе, он сократился пятый месяц подряд, поскольку значение оставалось ниже порогового значения в 50 пунктов. Китай стремится повысить доверие к слабеющему фондовому рынку страны путем снижения гербового сбора, взимаемого со сделок с акциями, и замедления темпов первичного размещения акций в Шанхае и Шэньчжэне, что может снизить ликвидность у более широкого рынка и оказать давление на цены акций.

Акции Гонконга также резко упали в третьем квартале, поскольку торги акциями китайской компании Evergrande, занимающейся недвижимостью, приостановлены в Гонконге в сентябре из-за резкого падения цены. В Южной Корее фондовый рынок также, снизился, поскольку снижение промышленного производства и замедление розничных продаж в стране насторожили инвесторов, особенно зарубежных. Акции фондового рынка Тайваня упали на фоне опасений инвесторов, что долговые проблемы, охватившие несколько китайских компаний по недвижимости, могут спровоцировать финансовый кризис и привести к падению региональных валют по отношению к доллару США.

Развивающиеся рынки

Несмотря на уверенное начало, индекс MSCI Emerging Markets (EM) завершил квартал на отрицательной территории, хотя и опередил MSCI World. Опасения по поводу того, что укрепление экономики США позволит дольше удерживать процентные ставки на высоком уровне, оказали негативное влияние на склонность к риску. Это сочеталось с сохраняющейся слабостью китайской экономики и опасениями по поводу сектора недвижимости.

Польша и Чили продемонстрировали наибольшее снижение среди индексных рынков. Чили пострадала от падения цен на литий. В Польше политическая неопределенность в преддверии парламентских выборов в октябре привела к неожиданному снижению процентной ставки, которое было негативно воспринято. Мексика показала слабые результаты на фоне неоднозначных макроэкономических данных, в то время как Южная Африка продолжала страдать

от продолжающегося кризиса с электроэнергией.

Китай показал низкие результаты, поскольку показатели продолжали указывать на вялое восстановление экономики и поскольку проблемы в секторе недвижимости вновь проявились.

Было объявлено об ограниченном стимулировании политики для решения обеих проблем, но макроэкономические данные, опубликованные ближе к концу квартала, оказались более позитивными, чем ожидалось. Бразилия была еще одним отстающим государством, даже несмотря на улучшение экономических данных и снижение процентных ставок центральным банком.

Фондовые рынки Колумбии, Венгрии и Чехии увеличили и превзошли показатели индекса, при этом Индия и ОАЭ также продемонстрировали высокие показатели. Наилучшие результаты роста фондовых рынков были в Египте и Турции. В последнем случае два повышения ставок за квартал были расценены как признак того, что центральный банк, возможно, становится более ортодоксальным в своем политическом подходе, что благоприятно сказалось на настроении

инвесторов.

Глобальные рынки

В течение третьего квартала экономика США продолжала удивлять своей устойчивостью, при этом рынок труда оставался относительно устойчивым, а в производственном секторе появились признаки улучшения. Опасения по поводу растущего выпуска долговых обязательств США оказали давление на рынок казначейских облигаций. В августе агентство Fitch Ratings понизило рейтинг США с тройного «А» до двойного «А плюс», сославшись на растущее долговое бремя и «эрозию управления» в качестве причин своего решения.

Несмотря на значительный рост цен на нефть, появились более позитивные новости в области инфляции: в годовом исчислении основные меры смягчились в большинстве экономик. Это позволило многим крупным центральным банкам указать на паузу в дальнейшем повышении ставок.

Как Федеральная резервная система США (ФРС), так и Европейский центральный банк (ЕЦБ) повысили ставки в июле на 0,25%, причем последний продолжил повышение в сентябре. ЕЦБ предположил, что этой ставки может быть достаточно, чтобы вернуть инфляцию к ее целевому показателю. Несмотря на то, что Федеральная резервная система и Банк Англии сохранили ставки на прежнем уровне в сентябре, рынок ожидает более длительного периода повышения ставок.

Это стало ключевым фактором повышения доходности в течение квартала.

Доходность мировых государственных облигаций достигла пика в сентябре, прежде чем немного снизиться в конце квартала. Доходность 10-летних облигаций США выросла с 3,81% до 4,57%, а двухлетних — с 4,87% до 5,05%. В Европе доходность 10-летних облигаций Германии выросла с 2,39% до 2,84%.

В то время как Банк Англии повысил базовую ставку до 5,25% в августе, признаки замедления инфляции позволили центральному банку сохранить ставки без изменений в сентябре.

Рынки корпоративных облигаций показали лучшие результаты по сравнению с государственными облигациями, при этом спреды сузились как по инвестиционному классу (IG), так и по высокодоходному (HY). Несмотря на более слабую траекторию роста, показатели европейского кредитования превзошли показатели США.

Доллар США укрепился по отношению к основным валютам.

Конвертируемые облигации, измеряемые индексом Refinitiv Global Focus, подешевели на -2,3%.

Несколько позитивных торговых недель квартала для акций включали значительное ралли акций “Великолепной семерки” – ни у одной из которых нет в обращении конвертируемых акций, поэтому конвертируемые акции не участвовали в этом росте.

Товарные активы (commodities)

Индекс S&P GSCI резко вырос в третьем квартале, чему способствовал значительный рост цен на энергоносители после того, как Россия и Саудовская Аравия сократили добычу нефти. Энергетика была самым результативным компонентом в этом квартале. Природный газ был единственным сегментом, в котором было зафиксировано снижение цен за квартал.

Компонент промышленных металлов показал умеренный прирост за квартал, при этом рост цен на цинк, свинец и алюминий компенсировал снижение цен на никель и медь.

Сельскохозяйственный компонент завершил квартал с отрицательной динамикой: снижение цен на пшеницу, кукурузу, сою и кофе компенсировало значительный рост цен на хлопок и сахар.

Драгоценные металлы были наихудшим компонентом индекса в третьем квартале. Цены на золото и серебро также снизились.

Цифровые активы

Биткойн и Эфириум снизились в этом квартале на -11,5% и -13,6% соответственно. Таким образом, биткойн вырос на 63% по сравнению с предыдущим годом, оставаясь одним из самых высокоэффективных активов в 2023 году. С точки зрения риска, рынки существенно изменились с прошлого года: волатильность, корреляция с акциями и корреляция между топ-30 токенами значительно снизились.

Новости, связанные с регулированием в США, были ключевым фактором изменения

цен в этом квартале, и действия SEC сыграли в этом заметную роль. Были предприняты

правоприменительные действия регулирующих органов (например, против Coinbase и

Binance) и последующие судебные решения в США.

Между тем, заявки регулирующих органов на спотовые ETF от некоторых крупнейших в мире управляющих активами привели к значительному изменению цен в связи с потенциальными датами утверждения.